中小企業の事業再生において、中小企業活性化協議会(以下「協議会」)による再生支援は、法的整理を回避しながら金融支援を受けられる有力な選択肢です。2022年4月に中小企業再生支援協議会と経営改善支援センターが統合され、新たに「中小企業活性化協議会」が発足しました。

本記事では、協議会が実施する再生支援の手続を定めた「再生支援実施要領」(中小企業活性化協議会実施基本要領 別冊2)について、2024年4月改定版をもとに、弁護士の視点から解説します。

協議会スキームとは

制度の概要と位置づけ

協議会スキームとは、再生支援実施要領に定められた手順に準拠して実施する私的整理手続のことを指します。産業競争力強化法第134条に基づき認定を受けた認定支援機関が、中立公正な第三者として、中小企業者の再生計画策定を支援し、金融機関等との合意形成を図る仕組みです。

法的整理(民事再生手続や破産手続など)と異なり、裁判所の関与なく、対象債権者全員の同意により再生計画を成立させる点が特徴です。これにより、取引先や従業員への影響を最小限に抑えながら、金融支援を受けることが可能となります。

私的整理に関するガイドライン等との関係

協議会スキームは、2001年に策定された「私的整理に関するガイドライン」をベースとしつつ、中小企業の特性や地域の特性を考慮して策定されたものです。両者は別の手続ですが、協議会スキームの運用にあたっては、私的整理に関するガイドラインの解釈が参照されます。

また、2022年3月に公表された「中小企業の事業再生等に関するガイドライン」(中小版GL)の再生型私的整理手続とも類似した手続構造を持っており、計画案の内容や成立要件、手続の流れは概ね同様となっています。

対象となる中小企業者の要件

基本要件

協議会スキームの対象となるのは、以下の要件を満たす中小企業者です(再生支援実施要領2.(1))。

- 収益力の低下、過剰債務等による財務内容の悪化、資金繰りの悪化等が生じることで経営困難な状況に陥っており、自助努力のみによる事業再生が困難であること

- 対象債権者に対して、経営状況や財産状況に関する経営情報等を適時適切かつ誠実に開示していること

- 中小企業者及び主たる債務を保証する保証人が反社会的勢力またはそれと関係のある者ではないこと

債権放棄等を要請する場合の追加要件

金融支援の内容として債権放棄等(実質的な債権放棄及びDESを含む)を要請する場合には、上記1~3に加えて、4.法的整理を申し立てることにより事業価値が著しく毀損するなど、再生に支障が生じるおそれがあることが必要となります。

ここでいう「事業価値が著しく毀損する」とは、例えば法的整理になると納入業者が商品供給を拒み営業継続が困難になる場合や、倒産のレッテルによりブランドイメージが劣化し顧客離れが生じる場合などが該当すると考えられます。

再生支援の手続フロー

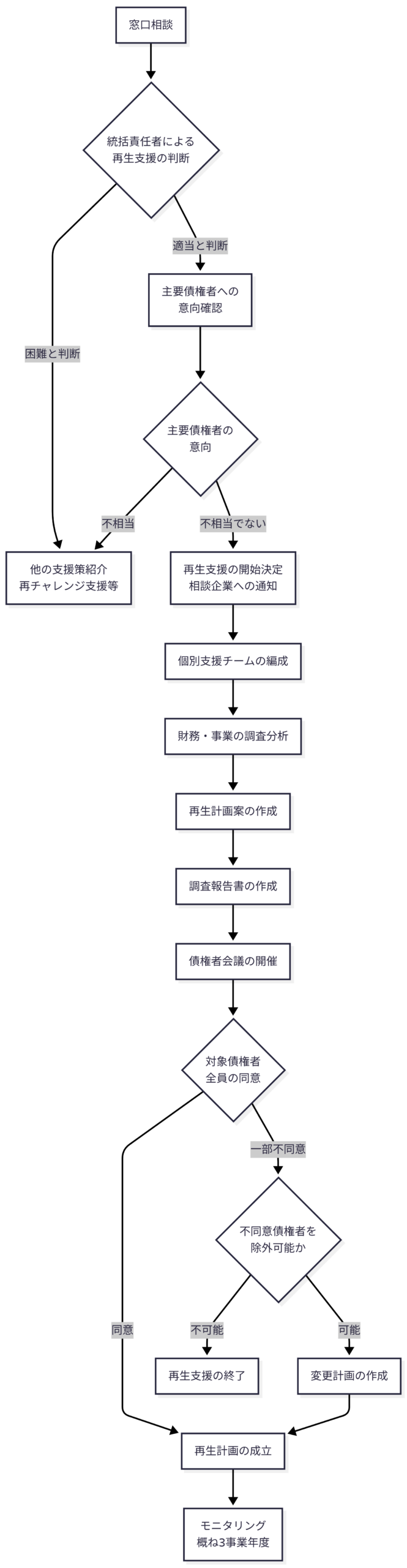

協議会スキームによる再生支援は、以下の流れで進行します。

【図1】協議会スキームによる再生支援の手続フロー

再生支援の開始

統括責任者が窓口相談で把握した相談企業の状況をもとに、再生支援を行うことが適当と判断した場合、主要債権者の意向を確認します。主要債権者とは、対象債権者のうち債権額が上位のシェアを占める債権者を指します。

主要債権者の意向確認は、再生支援を開始するかどうかを判断するためのものであり、具体的な再生計画への同意可能性まで確認する必要はありません。その相談企業の事業再生を検討することに対して否定的でないことが確認されれば足りると考えられます。

個別支援チームの編成

再生支援の開始が決定されると、統括責任者や統括責任者補佐のほか、外部専門家から構成される個別支援チームが編成されます。

| 再生計画の内容 | 必要な専門家 |

|---|---|

| 条件変更のみ(リスケジュール等) | 公認会計士または税理士(原則) ※公認会計士が多い |

| 債権放棄等を含む | 弁護士および公認会計士 |

【表1】個別支援チームに参画する専門家

個別支援チームは、債務者の代理人でも債権者の代理人でもなく、中立公正な第三者として再生計画の策定支援を実施します。

再生計画案の内容

再生計画案には、以下の内容を含める必要があります(再生支援実施要領2.(5)①)。

- 企業の概況

- 財務状況の推移

- 実態貸借対照表

- 経営が困難になった原因

- 事業再構築計画の具体的内容

- 今後の事業見通し

- 財務状況の今後の見通し

- 資金繰り計画

- 債務弁済計画(公租公課の滞納がある場合はその解消計画を含む)

- 金融支援を要請する場合はその内容

- 保証人の資産・負債状況(債権放棄等を要請する場合)

数値基準

再生計画案は、以下の数値基準を満たす内容とすることが求められます。

| 基準項目 | 内容 | 備考 |

|---|---|---|

| 実質的債務超過の解消 | 計画成立後5年以内を目処 | 業種特性等による合理的理由があれば超過可 |

| 経常黒字化 | 概ね3年以内を目処 | 同上 |

| 有利子負債の対キャッシュフロー比率 | 計画終了年度において概ね10倍以下 | 同上 |

【表2】再生計画案の数値基準

なお、小規模な事業者(常時使用従業員20人《商業又はサービス業に属する事業を主たる事業として営む者については、5人》以下、または売上1億円未満かつ有利子負債1億円未満)で債権放棄等を含まない計画の場合は、上記基準に代えて、①計画成立後2事業年度目から3事業年度継続して営業キャッシュフローがプラスとなること、②相談企業が事業継続を行うことが、相談企業の経営者等の生活の 確保において有益なものであることを要件とする緩和措置があります。

経営者責任と株主責任

対象債権者に対して金融支援を要請する場合には、経営者責任の明確化を図る内容とする必要があります。ただし、経営者の退任が必須とされているわけではありません。役員報酬の削減、経営者貸付の債権放棄、私財提供や支配株主からの脱退等により経営者責任を明確化することも可能です。

債権放棄等を要請する場合には、株主責任の明確化も求められます。減資や株式の無償譲渡、減増資による既存株主の持分希釈化又は消滅などの方法が考えられます。

実務上のポイント

債権者の税務処理

協議会スキームに基づき策定された再生計画により債権放棄等が行われた場合、債権者の税務処理については、法人税基本通達9-4-2における「合理的な再建計画に基づく債権放棄等」に該当し、当該債権放棄等の額は損金の額に算入されると考えられます。この点については、2022年6月に国税庁への照会が行われ、差し支えない旨の回答が得られています。

債務者の税務処理

債務免除等を受けた法人の税務処理については、法人税法第59条第3項の適用があり、期限切れ欠損金の損金算入が認められると考えられます。

なお、資産評価損益の計上(法人税法第25条第3項・第33条第4項)や期限切れ欠損金の優先利用(同法第59条第2項)の適用を受ける場合には、協議会スキームではなく「中小企業再生支援スキーム」(別冊3)に従う必要がある点に注意が必要です。

標準処理期間

協議会スキームにおける標準処理期間は、再生支援の開始から再生計画の完了まで原則として6か月(検証型の場合は4か月)とされています。

一部債権者が不同意の場合

私的整理では対象債権者全員の同意が必要ですが、一部の対象債権者から同意が得られない場合でも、その債権者を除外しても再生計画の実行上影響がないと判断できる場合には、変更計画を作成して成立させることが可能です。ただし、除外する債権者の債権額が少額である等、債権者間の衡平を害さないことが必要となります。

まとめ

中小企業活性化協議会による再生支援は、法的整理を回避しながら金融支援を受けられる制度として、中小企業の事業再生において重要な役割を果たしています。協議会スキームは、私的整理に関するガイドラインをベースとしつつ、中小企業の特性を考慮した手続設計がなされており、実質的債務超過解消期間の延長や小規模事業者向けの緩和要件など、中小企業が利用しやすい制度となっています。

法的には、協議会は債務者の代理人でも債権者の代理人でもなく、中立公正な第三者として手続を進める点が特徴的です。実務上は、この中立性を活かしながら支援を受け、金融機関との調整を円滑に進められる点が大きなメリットといえます。

ご相談について

本記事では再生支援実施要領の概要をご紹介しましたが、実際の事業再生では、業種特性や取引金融機関との関係、経営者の意向など、個別の事情を踏まえた検討が不可欠です。協議会スキームが最適な選択肢かどうかも含め、具体的な状況に応じた判断が必要となります。

以下のページから、事業再生・私的整理に関するご相談を承っております。

お問い合わせ →